افزایش نرخ سود چه تاثیری بر بازار سهام خواهد داشت؟

آینده بورس در سایه تصمیمات بانک مرکزی

عصر بازار- با بررسی رویکرد بانک مرکزی در اجرای سیاست پولی و روند طیشده در بازار بینبانکی اینگونه برداشت میشد که از نیمه دوم سال جاری بانک مرکزی از شدت کمپین انقباض پولی خود کاسته و در حال هدایت نرخ بهره شبانه و سطح کلی نرخ بهره در اقتصاد به سطوح پایینتر است؛ اما روز دوشنبه طبق اعلام بانک مرکزی از تاریخ ۱۱ بهمنماه بانکها مجاز خواهند بود تا اوراق گواهی سپرده خاص با نرخ سود علیالحساب ۳۰درصدی را به مدت ۷ روز برای سپردهگذاران عرضه کنند. لازم به ذکر است که نرخ ۳۰ درصدی اعلامشده علیالحساب بوده و سود قطعی پس از پایان دوره طبق فرمول حساب شده و پرداخت خواهد شد.

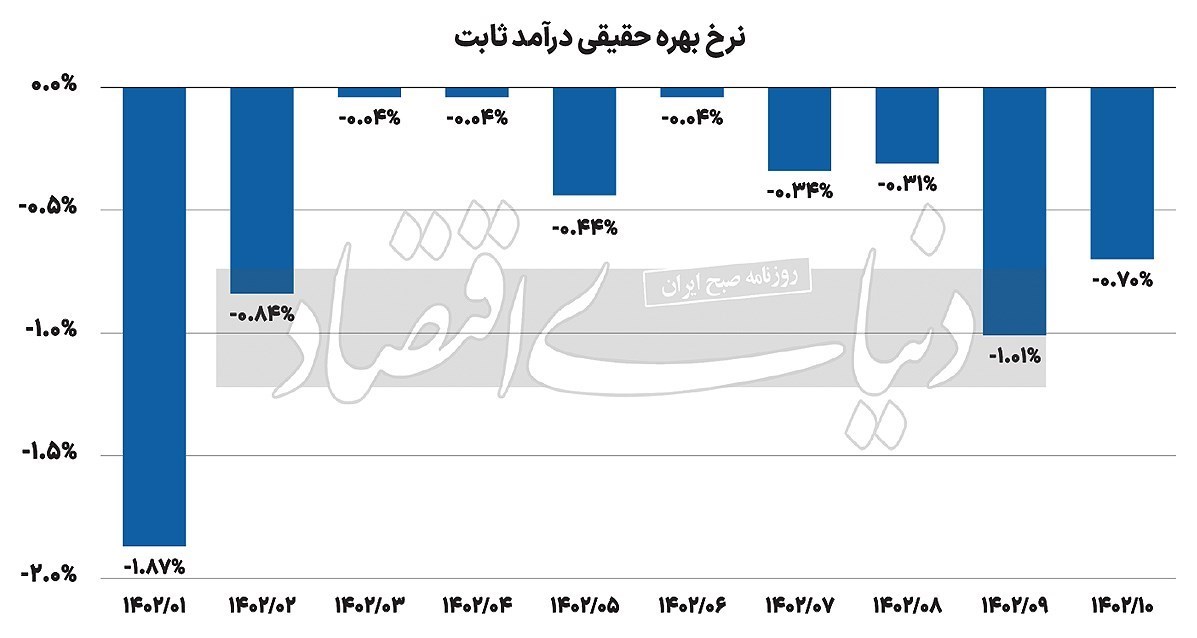

به گزارش پایگاه خبری «عصر بازار» به نقل از دنیای اقتصاد، نرخ علیالحساب 30 درصدی بانکی با توجه به دریافت ماهانه جریان نقدی معادل با نرخ 34.5درصد اوراق بدهی بدون پرداخت کوپن است؛ هرچند فعلا نرخ شکست این اوراق اعلام نشده است و صندوقهای سرمایهگذاری نیز از خرید این اوراق منع شدهاند که میتواند فشار مضاعف را به این صندوقها وارد کرده و باعث خروج منابع شود. این موضوع میتواند منجر به تاثیر منفی روی قیمت اوراق بلندمدتتر به عنوان الگوی استاندارد بسیاری از تامین مالیها شده، منحنی را رو به بالا شیفت داده و نرخ بازده تا سررسید آنها را با افزایش مواجه سازد. تنها یک روز پس از اعلام تصمیم جدید بانک مرکزی همزمان با واکنش منفی بازار سهام و افت نسبی در بازار ارز، نرخ بازده اسناد خزانه اسلامی به عنوان شاخص نرخ بدون ریسک به سطوح بالای 30درصد رسید.

هدف بانک مرکزی از تصمیم جدید

به طور کلی به نظر میرسد هدف بانک مرکزی از اعطای مجوز انتشار گواهی سپرده 30درصدی همزمان با تشدید انتظارات تورمی و تضعیف قابل توجه ارزش پول ملی در حقیقت تحت تاثیر قراردادن درجه سیالیت نقدینگی (قدرت تورمزایی نقدینگی) و کاهش نسبت پول به نقدینگی (m1/m2) و افزایش سهم شبهپول از آن در راستای تضعیف تقاضای کل (aggregate demand) در سطح اقتصاد و دور نگه داشتن نقدینگی سرگردان از بازارهای کالا و دارایی جهت جلوگیری از رشد قیمتهاست. اما نکتهای که باید حتما به آن توجه کرد مبحث مهم انتظارات عقلایی (rational expectations) در سیاست پولی است که یکی از پایههای بنیادین شکلگیری آن است.

بر این اساس سیاست پولی در بلندمدت با توجه به اینکه روی عوامل بنیادین اقتصاد نظیر نیروی کار، سرمایه و فناوری تاثیری ندارد خنثی بوده و انتظار میرود همزمان با افزایش سطح نرخ بهره اگر سیاستگذار پولی موفق به کنترل انتظارات تورمی آینهنگر نشود قادر به تقویت پول ملی و همچنین کاهش تورم نخواهد بود و موفقیت سیاست بانک مرکزی ارتباط زیادی با انتظارات فعالان اقتصادی دارد. در کل انتظارات تورمی را میتوان به روشهای مختلف سنجش کرد که شامل استفاده از نظرسنجی (survey)، مدلهای اقتصادی، نرخ تورم سر به سر (breakeven inflation)، بررسی نسبت پول به شبهپول و... است. سیاست پولی بر تقاضای کل، اقتصاد و درنهایت تورم تاثیرگذار است.

مکانیسم انتقال سیاست پولی (transmission mechanism) از چند طریق شامل مواردی نظیر intertemporal substitution effect (جایگزینی مصرف فعلی با مصرف در آینده و بالعکس در اثر تغییرات نرخ بهره و هزینه فرصت پول)، اثر درآمدی (income effect) (تاثیرات نرخ بهره روی درآمد قابل تصرف خانوار و تقاضای آنها)، اثر ثروت (wealth effect) (تاثیر تغییر نرخ بهره روی ارزش داراییهای سرمایهگذاران و کاهش یا افزایش ثروت آنها که روی تقاضا اثر دارد)، اثر نرخ ارز (exchange rate effect) (اثر نرخ بهره روی نرخ ارز و تغییرات قیمت نسبی کالاهای داخلی و وارداتی و همچنین اثر ثروت ناشی از تغییرات نرخ ارز بهویژه برای کشورهایی نظیر ایران که بخش عمده ثروت خانوار در قالب ارز خانگی نگهداری میشود) و موارد دیگری نظیر اثر انتظارات و سایر، روی خانوار تاثیر میگذارد و برای کسبوکارها نیز از طریق اثرات هزینه تامین مالی، قیمت داراییها، نرخ ارز و... اثرگذاری دارد که در نتیجه این تحولات سمت تقاضای کل در اقتصاد دستخوش تغییر شده و روی output gap و در نهایت نرخ تورم آیندهنگر اعمال میشود.

تثبیت در مرز 30 درصد؟

با وجود اینکه پیش از این نیز شاهد تجهیز منابع بانکها با نرخهای بالاتر از مصوب و ترجیحی برای مشتریان ویژه نظیر 26.5درصد برای صندوقها و همچنین نرخهای 29درصدی اخزا و صندوقهای درآمد ثابت بودیم اما انتشار این اوراق جدید و پذیرش رسمی سطح نرخ بهره 30 درصدی توسط بانک مرکزی میتواند این سطح را تثبیت کرده و سطوح بالاتر را در دسترس قرار دهد. این مساله در نگاه اول میتواند با افزایش نرخ بازده بدون ریسک در مدلهای قیمتگذاری دارایی منجر به افزایش حداقل نرخ بازده مورد انتظار سرمایهگذاران و کاهش ارزش داراییهای ریسکی و افت ضرایب بازار شود.

همچنین این موضوع منجر به افزایش بهای تمامشده پول برای بانکها نیز خواهد شد. از طرفی با وجود روند صعودی اخیر نرخ حواله سامانه ETS شاهد تشدید قابل توجه شکاف میان نرخ ارز سامانه نیما و بازار آزاد هستیم که میتواند زمینهساز تعدیل مثبت مجدد نرخ ارز سامانه نیما طبق روند تاریخی شود. اخیرا بانک مرکزی نیز سیگنال انجام برخی اصلاحات در این خصوص را به بازار با اعلام انجام برخی توافقات با صادرکنندگان وارد کرد و به نظر میرسد صادرکنندگان کوچک در حال فروش حوالجات ارزی خود با نرخهای بالاتر هستند. همچنین با بررسی نرخهای کشفشده در طی حراجهای شمش طلا بانک مرکزی شاهد کشف نرخ ارز موثر 56هزار تومانی با در نظر گرفتن نرخ جهانی طلا هستیم که میتواند نشانههایی برای تغییرات قریبالوقوع در بازار رسمی ارز باشد که سیگنال مثبت قدرتمندی برای بورس محسوب میشود و همچنین میتواند بازار ارز را نیز به سمت تعادل هدایت کند.

با بررسی متریکهای ارزشگذاری بازار نظیر ضرایب آیندهنگر، ارزش دلاری بازار، نسبت ارزش بازار به تولید ناخالص داخلی (نسبت بافت)، ارزش بازار به نقدینگی کشور و... میتوان نتیجه گرفت که در حال حاضر بازار سهام در ارزندگی بالایی به سر میبرد و شاهد فروشهای افراطی در سطح بازار با ترس از عوامل ریسک سیستماتیک هستیم که فرصت زودگذر و خوبی را در این سطوح قیمت ایجاد میکند؛ هرچند سیاستهای دولت در بخشهای مختلف منجر به رشد کمتر از تورم درآمد شرکتها و کاهش حاشیه سود آنها شده است.

- برنامه عرضه امروز سیمان در بورس کالا

- تداوم کاهش تورم شاخص بهای تولیدکننده در فروردینماه ۱۴۰۳

- عرضه یک میلیون و ۴۰۵ هزار تن انواع محصول در بورس کالا

- جنس متفاوت رشد بورس

- جنس متفاوت رشد بورس

- فقدان پول در بورس

- فقدان پول در بورس

- معامله ۳ میلیون و ۲۸۴ هزار تن محصول در بورس کالا

- سبز پوشی شاخص کل بورس در ابتدای هفته

- سبز پوشی شاخص کل بورس در ابتدای هفته

تراز تجاری مناطق آزاد مثبت است

برنامه عرضه امروز سیمان در بورس کالا

آخرین وضعیت بازار رمزارزها در جهان

طرح مالیات بر سوداگری به کاهش التهابات بازار خودرو، ارز، طلا و مسکن کمک میکند

موعد پرداخت مالیات بر عایدی سرمایه تعیین شد

سازوکار معافیت مالیات بر سرمایه در انتقال املاک تعیین شد

تداوم کاهش تورم شاخص بهای تولیدکننده در فروردینماه ۱۴۰۳

جزئیات نحوه بررسی صلاحیت متقاضیان بلوک ۸۵ درصدی سرخابیها

پتروشیمی و فولاد ارزآورترین شرکتها در ۱۴۰۲

افزایش ۵۰۰ هزار بشکهای تولید نفت ایران

عرضه یک میلیون و ۴۰۵ هزار تن انواع محصول در بورس کالا

بیش از ۲۲۰۰ میلیارد سود توسط ۹ ناشر پرداخت شد

بازارگردانی در اختیار بورس و فرابورس قرار گرفت

قدرت اقتصادی چین به شک افتاد

پای نفت برای صعود قیمت بسته میشود