بررسی گروه بانکی در بازار سهام

شناسایی خوب و بد بانکیها از نگاه بنیادی در تالار شیشهای

عصر بازار: تحلیل بنیادی سهام گروه بانکی حاکی از آن است که نمادهای «وخاور» ، «وانصار» و «حکمت» وضعیت بهتری نسبت به سایر سهمهای گروه بانکی در بازار سرمایه خواهند داشت.

به گزارش پایگاه خبری «عصربازار» به نقل از اقتصادنیوز، گروه بانکی به عنوان یکی از لیدرهای بالقوه بازار سرمایه شناخته میشوند. کارشناسان بازار سرمایه معتقدند که این گروه، یکی از گروههای با ارزش بازار است که در صورت اجرایی شدن توافق و برداشته شدن تحریم های بانکی، با توجه به گسترش نقل و انتقالات سرمایه بین سیستم پول داخل و خارج از کشور، به رشد سهم های این گروه، کمک به سزایی خواهد داشت.

از سوی دیگر روند حرکتی شاخص اینگروه نشان میدهد که برآیند حرکت سهمهای این گروه، در نیمه دوم تیرماه که بازار سرمایه در تب و تاب حصول توافق بود، رشد زیادی داشت و به رقم 751 واحدی در 22 تیر رسید که بیشترین میزان امسال شاخص این گروه بودهاست، اما پس از حصول توافق، در حرکت موازی با سای سهمهای بازار، این گروه نیز رو به افول رفت. تا جایی که در روز نهم شهریور ماه که نسبت به 22 دوم تیرماه، در مسیر نزولی خود، 90 واحد را از دست دادهبود، دوباره به مسیر رشد بازگشت.

در حال حاضر 10 سهم این گروه در آخرین روز معاملات، بازدهی مثبت داشتند و فقط یک سهم، اندکی بازدهی منفی نصیب سهامداران خود کردهاست. در ادامه گزارش، تحلیل بنیادی سهام این گروه و مقایسه مزیتها و معایب سهمهای این گروه، توسط سعیدپوراحمدی، تحلیلگر گروه تحلیلی سهامیاران آمدهاست.

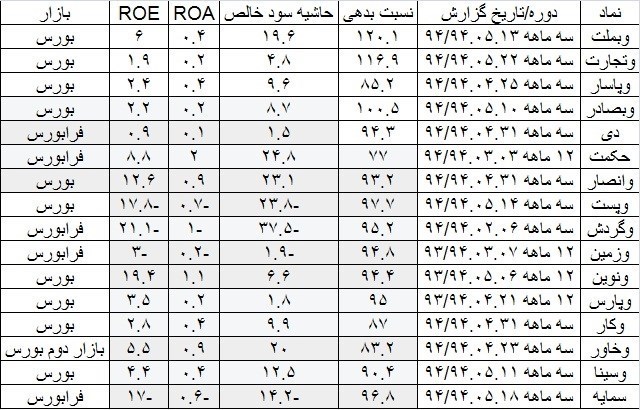

نمادهای بازار بورس و بازارهای مالی را از منظر تحلیل بنیادی میتوان از روشها و ابعاد مختلفی مورد بررسی قرار داد و در مورد وضعیت نسبی آینده سهم و ارزندگی آنها قضاوت کرد.در تحلیل زیر سعی شده مهترین ضرایب و فاکتورهای بنیادی در مورد نمادهای بانکی حاضر در بازار بورس تهران در جداولی لیست و نتیجه گیری و تحلیل بر حسب قیاس بین نمادهای گروه بر مبنای تک تک گزارههای ارایه شده در جداول ،صورت پذیرد.تحلیل گزارههای جدول (1) در ادامه آمدهاست.

نسبت بدهی: اﻳﻦ ﻧﺴﺒﺖ از ﺗﻘﺴﻴﻢ ﺟﻤﻊ ﺑﺪﻫﻲﻫﺎی ﺑﻪ ﺟﻤﻊ داراﻳﻲﻫﺎ ﺑﺪﺳﺖ میآﻳﺪ. ﺑﻄﻮر ﻛ� ﻲ وام و اﻋﺘﺒﺎر دﻫﻨﺪﮔﺎن ﻧﺴﺒﺖ ﺑﺪﻫﻲ ﻧﺴﺒﺘﺎً ﻛﻢ را ﺗﺮﺟﻴﺢ ﻣﻲدﻫﻨﺪ. ﻧﺴﺒﺖ ﺑﺪﻫﻲ زﻳﺎد ﻣﻌﻤﻮﻻً ﺑﻪ ﻣﻌﻨﺎی اﻳﻦ اﺳﺖ ﻛﻪ ﺷﺮﻛﺖ ﺑﺮای ﺗﺎﻣﻴﻦ ﻣﻨﺎﺑﻊ ﻣﻮرد ﻧﻴﺎز ﻧﺎﮔﺰﻳﺮ از اﺳﺘﻔﺎده ﺗﺴﻬﻴﻼت ﺑﻴﺸﺘﺮی ﺷﺪه اﺳﺖ .هر چند در تحلیل این نسبت ماهیت شرکت اعم از تولیدی یا پولی و مالی یا....مهم تلقی میشود ،اما به هر حال کم بودن این نسبت در مورد نمادهای بانکی نیز مزیت نسبی به حساب میآید.همانطور که در جدول (1) مشخص است از منظر این نسبت(بدهی) بانکهای حکمت و خاور میانه و پاسارگاد و کارافرین در شرایط بهتری بوده و برعکس بانکهای ملت و تجارت و صادرات وضعیت ضعیف تری را دارند.

حاشیه سود خالص: یکی از نسبتهای سودآوری است که از طریق تقسیمکردن سود خالص به کل فروش محاسبهمیشود. این نسبت نشان میدهد کهاز یکتومان فروش شرکت، چه مقدار آن به سود خالص تبدیل شدهاست. به عنوان مثال، حاشیه سودخالص 30 درصد نشان میدهد که از یکتومان فروش محصولات شرکت، 3 ریال سودخالص به دست آمدهاست،همانطور که از این گزاره در جدول (1) نمایان است از این منظر بانک های حکمت و انصار و ملت دارای بهترین میزان و بانکهای گردشگری و پست بانک و سرمایه از نامطلوب ترین رقم برخوردارند.

ROE چیست؟

این نسبت عبارت است از بازده ارزش سهام یا همان ارزش بازده داراییها.این شاخص نشان میدهد مدیریت شرکت با چه میزان کارآیی از پولی که سرمایه گذارها برای خرید سهام شرکت پرداخت کردهاند در جهت ایجاد سود استفاده میکند. همچنین این نسبت نشان میدهد آیا مدیریت با نرخ و سرعتی مناسب در حال افزایش ارزش شرکت است یا خیر.

نحوه محاسبه این شاخص به شکل زیر است:ارزش سهام در اختیار سهام دارها / درآمد خالص سالانه = بازده دارایی. هرچه این نسبت افزایش پیدا کند، به معنای آن است که میزان سودآوری سهامداران افزایش یافتهاست.

همانطور که در جدول (1) مشاهده میشود از منظر این گزینه بانکهای اقتصاد نوین، انصار و ملت در بهترین میزان و بانکهای گردشگری، پست بانک و سرمایه در ضعیف ترین میزان قرار دارند.

ROA: این شاخص،شاخص بازده کل داراییها است که معیاری دقیق تر از کارآیی عملکرد مدیران است . این شاخص نشان دهنده میزان سودی است که شرکت از هر ریال از داراییهایش به وجود میآورد. دارایی همه شرکت شامل اقلامی نظیر پول نقد، بانک، حسابهای قابل دریافت، اموال منقول، تجهیزات، موجودی انبار و اسباب و اثاثیه است.

در تحلیل گزاره های جدول (2) باید به این موضوع توجه کرد که مبنای تحلیل بر حسب این جدول تعمیم شرایط گذشته شرکتها به آینده آنهاست. میتوان امیدوار بود وضعیت گذشته در سالهای آینده تا حدود زیادی حفظ شده و تغییرات قطعا در بیشتر فاکتورهای بنیادی تدریجی خواهد بود،هر چند در مورد نمادهای پولی و بانکی برخی فاکتورها تاثیرات زودهنگامی نیز در تغییرات روند سودسازی شرکت خواهند داشت که باید در انتخاب نمادها برای سرمایه گذاری مد نظر قرار گیرد.از جمله آنها لغو تحریمات سوییفت و تعداد شعب خارجی بانک مورد نظر و همچنین تغییرات نرخ بهره که در کشور از طریق سیستم دولتی ابلاغ میشود.

بازدهی داراییها: اﻳﻦ ﻧﺴﺒﺖ از ﺗﻘﺴﻴﻢ ﺳﻮد ﺧﺎﻟﺺ ﺑﺮ ﺟﻤﻊ داراﻳﻲ ﻫﺎ ﺑﺪﺳﺖ ﻣﻲآﻳﺪ. ﺑﺮﺧﻲ از ﺗﺤ� ﻴﻞ ﮔﺮان اﻳﻦ ﻧﺴﺒﺖ را ﺷﺎﺧﺺ ﻧﻬﺎﻳﻲ ﺑﺮای ﺗﺸﺨﻴﺺ ﻛﻔﺎﻳﺖ و ﻛﺎراﻳﻲ ﻣﺪﻳﺮﻳﺖ در اداره اﻣﻮر واﺣﺪﺗ� ﺎری ﻣﻲداﻧﻨﺪ. ﻧﺴﺒﺖ ﻣﺰﺑﻮر ﺑﺎزدﻫﺎی اﺳﺖ ﻛﻪ ﺷﺮﻛﺖ ﺑﺮای ﻛ� ﻴﻪ ﺳﺮﻣﺎﻳﻪ ﮔﺬاران و اﻋﺘﺒﺎردﻫﻨﺪﮔﺎن در نظر میگیرد.طی سال قبل همانطور که مشخص است بانکهای کارآفرین و خاورمیانه و دی از بهترین میزان برخورداربودهاند و برعکس بانک های پست بانک، ایران زمین و سرمایه وضعیت نامطلوب داشتهاند.

بازدهی حقوق صاحبان سهام: اﻳﻦ ﻧﺴﺒﺖ از ﺗﻘﺴﻴﻢ ﺳﻮد ﺧﺎﻟﺺ ﺑﺮﺣﻘﻮق ﺻﺎﺣﺒﺎن ﺳﻬﺎم ﺑﺪﺳﺖ ﻣﻲآﻳﺪ. ﺻﺎﺣﺒﺎن ﺳﻬﺎم واﺣﺪ ﺗ� ﺎری اﻳﻦ ﻧﺴﺒﺖ را ﻣﻬﻤﺘﺮ از ﺳﺎﻳﺮنسبتهامیﺪاﻧﻨﺪ .زﻳﺮا نتیجهای را ﻛﻪ از ﺳﺮﻣﺎﻳﻪﮔﺬاری آﻧﺎن ﺑﺪﺳﺖ آﻣﺪه اﺳﺖ ﻧﺸﺎن میﺪﻫﺪ. در سال قبل همانطور که در جدول (2) مشخص است بانکهای دی، کارآفرین، انصار و ملت از وضعیت بهتری برخوردار بودهاند و برعکس بانک های پست بانک،ایران زمین و سرمایه وضعیت نامطلوب داشتهاند.

بدهی به حقوق صاحبان سهام: هر چقدر بدهی به حقوق صاحبان سهام کم شود، نشان دهنده افزایش در حقوق صاحبان سهام و یا کاهش بدهی در عین ثابت نگه داشتن دیگر فاکتور نسبت بوده و کمتر بودن نسبت،نشان از وضعیت مالی بهتری در مورد شرکت در قیاس با دیگر نمادهای گروه است.همانطور که از اعداد این گزینه در جدول (2) مشخص است بانکهای پاسارگاد، حکمت، خاورمیانه و کارآفرین دارای شرایط بهتری هستند و برعکس بانکهای ملت و پست بانک و پارسیان و سرمایه وضعیتی نامطلوب داشتهاند.

دوره گردش حسابهای دریافتنی(روز):در این شاخص، بانک های سرمایه، اقتصاد نوین و خاورمیانه دارای کمترین گردش را در حسابهای دریافتنی بر واحد روز داشتهاند. در حالی که بانکهای ملت،صادرات و تجارت بیشترین دوره زمانی را به خودد اختصاص دادند.

احتمال سبزپوشی کدام بانکها قویتر است؟

از مناظر گوناگون و نسبت های مالی مختلفی میتوان نمادها را بررسی کردکه در مورد نمادهای بانکی برخی از گزارهها دارای کارایی بیشتر و برخی کمتر هستند.در تحلیل فوق سعی بر انتخاب مهمترین گزارهها و فاکتورهایی بودهاست که بتواند وضعیت بنیادی نمادهای تحلیل شده را با خطا و دقتی مناسب ارزیابی کند.در جمع بندی کلی تحلیل میتوان نتیجه گرفت بانکهای خاور میانه، انصار و حکمت دارای شرایط بهتری از نمادهای دیگر هستند و برعکس نمادهای پست بانک، گردشگری و سرمایه دارای وضعیت نامطلوب تری هستند.

جدول(1)

جدول(2)

- نقش بازار سرمایه در تامین مالی تولید، ویژه است

- سهامداران هیجانی خرید و فروش نکنند

- نبض بازار زیر سایه سیاست

- بازار سرمایه، رکن مهم نظام اقتصادی کشور است

- بازار سرمایه بهترین محل برای سرمایهگذاریها و حضور گسترده مردم

- بازار سرمایه مسیر جهش تولید را هموارتر میکند

- رفتار متفاوت بورس با سایر بازارها

- مجوز فروش ۱۰ میلیون مترمکعب پساب سالانه در بورس اخذ شد

- نقش مداخلهای و تصدیگری دولت باید به حداقل برسد

- بورسِ ۱۴۰۳ از شاخص ٣ میلیونی عبور میکند؟

عراق؛ شریک تجاری همیشگی ایران

جهش تولید در کنار سیاست تثبیت امکانپذیر است

رشد اقتصادی در دولت سیزدهم به بیش از ۶ درصد رسید

قیمت طلا، دلار، سکه و ارز

زمان حراج بعدی شمش طلا مشخص شد

کیش مانع خروج ارز از کشور میشود

کدام کشور بالاترین نرخ تورم را ثبت کرد؟

کدام استانها کمترین سهم را از تبدیل مجوزهای صنفی دارند؟

تولید شرط داشتن اقتصادی مقاوم در برابر تکانهها است

رییس جمهور کارخانه احیاشده تولید کاشی را در سمنان بهرهبرداری کرد

شفافیت و حذف واسطهگری بازار طلا با حراج شمش در دولت سیزدهم

قیمت دلار و یورو در مرکز مبادله ایران

طلای جهانی دوباره از جا برخاست

آمادگی پالایشگاههای نفت ژاپن برای استفاده از ذخایر اضطراری

طرح توسعه نیروگاه برق سمنان با حضور رئیسجمهور به بهرهبرداری رسید