حسین راهداری در تحلیلی بررسی کرد:

زیر و بم جغرافیای قیمت طلا و سکه

عصر بازار- بازار طلا وسکه تا پایان سال به کدام سو میرود؟

به گزارش پایگاه خبری «عصربازار» به نقل از تجارت فردا، حسین راهداری به بررسی وضعیت بازارطلا و پیش بینی روند آن تا پایان سال پرداخته است. در ادامه شرح این تحلیل را می خوانید: بازار طلا در سالهای اخیر دچار تلاطمهای شدیدی شده است به نحوی که در پی سقوطهای سالهای قبل، حتی صعود قیمت طلا در سال اخیر میلادی نیز نتوانسته است اعتماد را به سرمایهگذاران بازگرداند. در این نوشته سعی میشود که جغرافیای قیمت طلا و سکه بررسی شود و پیشبینی میشود که هر چقدر اجرای سیاست تکنرخی کردن به درازا بینجامد، تبعات آن و احتمال شکست آن به دلیل تمایل به سرکوب نرخ ارز افزایش یابد. اما در هر صورت سیاست تکنرخی کردن موفق باید منجر به افزایش نرخ ارز دولتی و همگام با ارزش ارز در بازار آزاد فعلی شود. در این صورت تقاضای ارز دولتی به دلیل افزایش قیمت کاهش یافته و در ضمن بازار آزاد نیز به دلیل تعادل قبلی، تقاضایش سر جای خود باقی میماند. در این صورت میتوان انتظار داشت که تعادل نسبی برقرار شود. بررسی شود و از این منظر پیشبینی آتی قیمتها صورت پذیرد.

طلا: از سقوط تا صعود

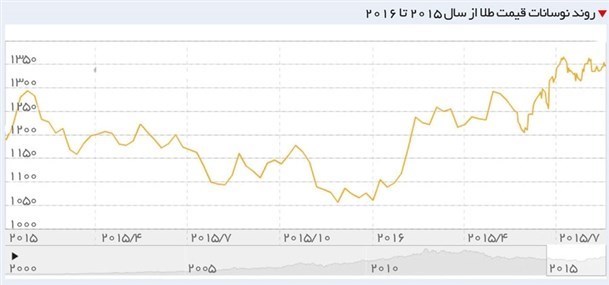

قیمت طلا در سالهای اخیر متاثر از تحولات اقتصاد جهانی پس از بحران مالی سال 2008، به خصوص تحولات اقتصاد آمریکا بوده است. صعودهای تاریخی قیمت طلا تا مرز دو هزار دلار در هر اونس در سال 2011 مرهون چاپ بیرویه دلار تحت برنامه تسهیل کمی بوده است. در این سال اما نشانههای بهبود کمکم ظاهر شدند و با بهبود شرایط اقتصادی آمریکا، انتظار چاپ دلار بیشتر نیز منتفی شد و همین سبب شد که قیمت طلا که در اثر انتظارات به شدت تقویت شده بود، به تدریج افت کند. اوج کاهش قیمت طلا در سال 2013 بود که مقارن بود با زمانی که بازارها ایمان آوردند که اقتصاد آمریکا به ریل بازگشته و دیگر نیاز به نگهداشتن طلا نیست. زیرا طلا را معمولاً به دو هدف پوشش ریسک یا پوشش تورم نگهداری میکنند که با از بین رفتن خطر تورمی ناشی از چاپ بیرویه دلار، نیازمندی به نگهداشتن طلا نیز از بین میرفت. سقوط طلا در سال 2015 با شدت بیشتری ادامه یافت زیرا انتظارات برای دندهمعکوس فدرالرزرو برای افزایش نرخ بهره به شدت تقویت شده بود. این اتفاق بالاخره در اواخر سال 2015 افتاد و فدرالرزرو در اقدامی تاریخی بعد از حدود هشت سال برای اولین بار نرخ بهره را افزایش داد. طلا تا مرز هزار دلار سقوط کرد اما بر خلاف انتظارات بسیاری که طلا به 800 یا حتی 700 دلار در هر اونس سقوط خواهد کرد، طلا در سال 2016 روند صعودی به خود گرفت.

البته اگرچه واضح بود که طلا از میانگین قیمت تولید خود، یعنی حدود 1100 دلار در هر اونس نمیتواند خیلی پایینتر برود، اما صعود بیش از 25درصدی طلا در سال 2016 نیز دور از انتظار به نظر میرسید. اما دلیل آن چه بود؟ در حقیقت یکی از دلایل اقبال به طلا همیشه فرار از «ریسک» بوده است زیرا طلا یک دارایی امن است. ریسک معانی مختلفی میتواند داشته باشد. میتواند درگیریهای منطقهای و بروز جنگ باشد یا میتواند سقوط بازار سهام کشورهای مهمی مانند آمریکا یا چین باشد. از این منظر، ریسک سقوط بازار سهام به خصوص در اقتصادهای برتری از جمله چین که به خصوص بحث کاهش نرخ رشد اقتصادی آن به شدت در جریان است، میتواند تاثیر مستقیمی بر افزایش قیمت طلا داشته باشد و از این منظر سال 2016 با ریسک آغاز شد. در ابتدای سال 2016 بازار سهام چین سقوطهای شدیدی را تجربه کرد.

اقتصاد چین یک مشکل عمده دارد. مشکل اقتصاد چین در رشدهای پوشالی خیرهکننده سالهای قبل است یعنی زمانی که کشورهای بسیاری در رکود اقتصادی بودهاند. در حقیقت رشد اقتصادی چین در دهههای اخیر مبتنی بر بدهی بوده است.

این نوع رشد اقتصادی در کوتاهمدت که سرمایهگذاریها انجام میشود، سبب رشد اقتصادی میشود. اما وقتی زمان بهرهبرداری و فروش محصولات این سرمایهگذاریها فرابرسد ولی مشتری برای این خروجیها وجود نداشته و این وامها بازنگردند، سبب ورشکستگی و بحران اقتصادی خواهد شد. سقوط بازار سهام چین نیز در همین راستا اتفاق افتاد. تبعات بحران در چین به دلیل وسعت اثرات آن، دقیقاً قابل پیشبینی نیست. اما میتوان پیشبینی کرد که وقتی چین موتور محرک اقتصاد دنیا بوده است، خاموش شدن این موتور چه تبعاتی میتواند برای اقتصاد دنیا داشته باشد که در نقاهت به سر میبرد. همین اتفاق میتواند سبب شود که بسیاری از کشورها سیاستهای انبساطی خود را که منجر به سقوط ارزش ارزهایشان میشود ادامه دهند.

در ادامه تحولات مختلف اقتصادی، برگزیت رخ داد. برگزیت به واقع یکی از مهمترین تحولات سیاسی رخداده در سال 2016 بوده است. تنها اتفاقی که میتواند جای این شوک را بگیرد، انتخاب ترامپ به عنوان رئیسجمهور در آمریکا خواهد بود. برگزیت از چند جنبه حائز اهمیت بوده است. اولین نکته اینکه این اتفاق بر خلاف خواست نخبگان سیاسی حاکم انگلیس و بسیاری از حاکمان قدرتمند دنیا از جمله رئیسجمهور آمریکا و دیگر رهبران اروپایی رخ داد. به نظر میرسید که بدیهی است که با این همه درخواست بینالمللی و تهدید به از دست رفتن منافع ملی، مردم انگلیس به حضور در اتحادیه اروپا رای میدادند اما دقیقاً بر خلاف این انتظار عمومی، نتیجه آرا جدایی از اتحادیه اروپا بود. شوک بعد از اعلام آرا بیشتر شبیه سونامی در بازارهای مالی بود. سقوط حدود 10درصدی پوند در همان دقایق اولیه و صعود حدود 60دلاری طلا بخشهایی از واکنش شدید بازارها به این شوک بودند. اما افزایش ارزش دلار خود به نوعی مهارکننده قیمت طلا شد و سبب شد که افزایش تقاضا برای طلا با افزایش ارزش دلار آمریکا جبران شود و طلا نتواند افسارگسیخته رشد کند. اما چرا اثر برگزیت اینقدر بر اقتصاد دنیا مهم است در حالی که اقتصاد انگلیس اگرچه اقتصاد توسعهیافتهای است در اقتصاد جهانی نقش عمدهای ندارد؟

در حقیقت مهمترین عامل و اثر منفی برگزیت در ابعاد جهانی نه ناشی از اثرات منفی آن بر اقتصاد انگلیس بلکه، اثرات منفی آن بر اتحادیه اروپا بوده است. اتحادیه اروپا و واحد پولی یورو در این اتحادیه، بعد از بحران بدهیهای کشورهای اروپایی در سال 2011 به شدت دچار آسیب شد. همیشه جدا شدن از این اتحادیه هم از نظر ناسیونالیستی و هم از نظر اقتصادی در سالهای گذشته مطرح بوده است. عمده طرح این مساله نیز نه از جانب اقتصادهای برتر بلکه از جانب اقتصادهای بدهکاری همچون یونان بوده است. مشکل جدایی یک کشور از اتحادیه اروپا این است که ممکن است دومینووار سبب جدایی کشورهای دیگر این اتحادیه شود. حال در همهپرسی انگلیس نه کشوری ضعیف مانند یونان بلکه کشوری قدرتمند و اقتصادی توسعهیافته به نام انگلیس آن را ترک میکرد. پرواضح است که تبعات سیاسی این اتفاق تا چه حد میتوانست و میتواند برای اتحادیه اروپا سنگین باشد. البته که اثرات این تصمیم بر اقتصاد خود انگلیس پیش از همه آشکار شد. به عنوان مثال همیشه لندن به عنوان مرکز مالی دنیا حتی برتر از نیویورک شناخته میشد به طوری که دروازه مالی اروپا به حساب میآمد و بهترین مسیر برای ارتباط بین دو طرف اقیانوس بود. اما با این تصمیم به شدت صنعت مالی و در راس آن صنعت بانکداری صدمه دید. سقوطهای بیش از 20درصدی سهام بانکهای حاضر در لندن خود گویای اثرات خروج انگلیس بر صنعت بانکداری بود که به امید بهبود عملیات بانکی دفاتر و عملیات خود را در لندن مستقر کرده بودند. علاوه بر این اثرات برگزیت در عرصه پولی انگلیس نیز به سرعت خود را نشان داد به طوری که بانک مرکزی انگلیس نرخ بهره را به 0.25 درصد کاهش داد که کمترین میزان در سه قرن گذشته بوده است. تمامی این موارد دلالت بر محبوبیت نسبی طلا در این میانه دارد.

البته در ادامه فشارهای سیاسی و آشکار شدن زوایای شدید اقتصادی برگزیت، سبب شد که نظر سیاسیون حاکم این باشد که برگزیت رخ خواهد داد اما این اتفاق به گونهای خواهد بود که کمترین تبعات اقتصادی را برای انگلیس داشته باشد. این به معنای این است که آن انتظارات شدید و منفی اولیه از بین رفته و ریسک کاهش یافته است. کاهش ریسک تبعات اقتصادی برگزیت نیز نیروی کاهشی بر قیمت طلاست.

در سال 2016 نیز آمارهای گاه متضادی از اقتصاد آمریکا به عنوان محرک اصلی بازار طلا بیرون آمده است. مسلماً تقویت دلار در ماههای اخیر به معنای کاهش رشد اقتصادی و دیگر شاخصهای اقتصادی آمریکا میتوانست باشد که همین مساله نیز در سال 2016 به اثبات رسید. اما آمارها همگی در جهت کاهش رشد اقتصادی نبودند. در حقیقت آمار رشد اقتصادی تعدیل شده و کمتر از انتظارات بوده است. اما برعکس آمار بیکاری مانند روند دو سه سال گذشته به خوبی پیش رفته است که حاکی از استخدام بیشتر افراد در اقتصاد آمریکاست که میتواند نشانهای مثبت برای رشد اقتصادی و افزایش اعتماد و امید به اقتصاد در آینده باشد. در حال حاضر کلیت تصویر اقتصاد آمریکا به شکلی نیست که بتوان ادعا کرد افزایش دوم نرخ بهره در آمریکا در چشمانداز است. همین اتفاق سبب نوسانات قیمت طلا و حساسیت شدید آن به اینگونه خبرهای بعضاً متناقض از اقتصاد آمریکا شده است.

به هر حال سال 2016 سالی است که با ریسکهای مختلفی شروع شده است. ریسک بازار چین، ریسک رشد اقتصاد جهانی، برگزیت و آینده یورو و همه این موارد سبب حمایت از بازار طلا شده است و طلا توانسته تاکنون نزدیک 30 درصد از ابتدای سال 2016 تاکنون بازدهی داشته باشد. اما صعودهای بالاتر از این در شرایطی که بازار در مورد افزایش نرخ بهره هنوز تصویر شفافی ندارد، نیازمند نیرویی قوی مانند سقوط بازارهای سهام است که تا پایان سال 2016 بعید به نظر میرسد. اما در کل با توجه به تحولات رخ داده، آینده طلای جهانی مثبت است اگرچه ریسک افت به دلیل افزایش نرخ بهره در آمریکا منتفی نیست.

وضعیت بازار سکه داخل

بازار سکه داخلی هم از وضعیت طلای جهانی تاثیر میپذیرد که قبلاً مبسوط بررسی شد و هم به نرخ ارز بستگی دارد. نرخ ارز یکی از مهمترین مولفههای اقتصادی است که در ایران به دلایل مختلف در سالهای اخیر دچار تلاطمهای شدید و سپس سرکوبهای شدید شده است. در حقیقت نرخ ارز در اثر تحریمها و عدم دسترسی دولت به منابع ارزی دچار سفتهبازی و افزایش شدید قیمت شد. با روی کار آمدن دولت اعتدال و پیگیری مسائل مرتبط با برجام، مساله تحریمها تا حد زیادی مرتفع و امکان دسترسی ایران به منابع ارزیاش فراهم شد. به همین دلیل و به دلیل انتظار بازار به قدرت دولت در کنترل بازار ارز، جو آرامی در بازار ارز حاکم شد. اما متاسفانه این جو آرام خود را در کسوت سیاستهای قبلی دولتهای گذشته در سرکوب نرخ ارز نیز نمایان کرد. در سالهای اخیر بهرغم تورمهای شدید 40درصدی نرخ ارز آنطور که باید رشد نکرده است و در ضمن سیاست ارز دونرخی حتی تا همین الان هم که وضعت سیاسی و دسترسی به منابع ارزی به مراتب بهتر است نیز سیاست رسمی دولت است.

تاکنون پنج ماه از سال گذشته است و انتظار میرفت که از اوایل تابستان بر اساس وعدههای بانک مرکزی و دولت، تکنرخی شدن ارز عملیاتی شده باشد. اما اجرای این سیاست که بخشی از آن فنی و بخشی دیگر سیاسی است به تاخیر افتاده است. در حقیقت درست است که تحریمها تا حدود زیادی برداشته شده است اما روابط بانکی به دلایل فنی و سیاسی ناشی از فشارهای آمریکا آنطور که باید برقرار نشده است.

به همین دلیل محدودیتهای دسترسی تا حدودی وجود دارد و مجموعه این اتفاقات تداوم دونرخی بودن ارز را به دنبال داشته است. اما گذر زمان مسلماً به نفع تکنرخی شدن ارز نیست. زیرا مسائل سیاسی پیرامون مساله ارز همیشه به سرکوب نرخ ارز تمایل داشته است و وقتی که زمان میگذرد فشار بر بازار ارز آزاد بیشتر شده و فاصله آن از نرخ دولتی بیشتر میشود. به همین دلیل و با سیاست سرکوب نرخ ارز، نمیتوان انتظار جهش شدیدی در قیمت ارز داشت و به همین دلیل دولت و بانک مرکزی باید نیروی زیادی را صرف مقابله با تقاضای انباشته در بازار کنند که ممکن است نتوانند در اجرای این سیاست در بلندمدت موفق باشند و حتی اگر هم موفق شوند، این اتفاقات یادآور سالهای دهه 80 است که سرکوب نرخ ارز سبب سقوط شدید در اثر تحریمها شد. در ضمن پرواضح است که این تلاطمها و سرکوب نرخ ارز تا چه حد برای تولیدات داخلی زیانبار بوده است.

لذا پیشبینی میشود که هر چقدر اجرای سیاست تکنرخی کردن به درازا بینجامد، تبعات آن و احتمال شکست آن به دلیل تمایل به سرکوب نرخ ارز افزایش یابد. اما در هر صورت سیاست تکنرخی کردن موفق باید منجر به افزایش نرخ ارز دولتی و همگام با ارزش ارز در بازار آزاد فعلی شود. در این صورت تقاضای ارز دولتی به دلیل افزایش قیمت کاهش یافته و در ضمن بازار آزاد نیز به دلیل تعادل قبلی، تقاضایش سر جای خود باقی میماند. در این صورت میتوان انتظار داشت که تعادل نسبی برقرار شود.

با این تفاسیر تاثیر نرخ ارز بر قیمت سکه تا پایان سال 2016 یعنی دیماه سال شمسی به نظر خنثی است و آنچه قیمت سکه را در بازار داخلی رقم خواهد زد، حداقل تا پایان سال میلادی، قیمت جهانی طلا خواهد بود. بعد از آن مساله قیمت ارز در سال بعد مطرح میشود که هر چه باشد مسلماً متناسب با تورم باید افزایش یابد و این افزایش میتواند در قیمت سکه نیز علاوه بر قیمت جهانی خود را نشان دهد.

- برگزاری هجدهمین حراج حضوری شمش طلا با ۳۵۰ میلیون تومان وجه الضمان

- سقوط سکه به کانال ۴۳ میلیون تومانی

- روند کاهشی قیمت طلا و سکه ادامه دارد

- روند کاهشی قیمت طلا و سکه ادامه دارد

- قیمت جهانی طلا افزایش یافت

- ریزش قیمتها در بازار طلا و سکه

- ریزش قیمتها در بازار طلا و سکه

- رالی قیمت جهانی طلا ادامه خواهد داشت؟

- قیمت طلای جهانی در اوج

- همگام با افزایش انس جهانی طلا، قیمت سکه افزایش یافت

حداکثر تراکنش خرید از هر کارت حقیقی به ۲ میلیارد ریال افزایش یافت

برگزاری هجدهمین حراج حضوری شمش طلا با ۳۵۰ میلیون تومان وجه الضمان

تصمیم صحیح متولی بازار سرمایه

بورس های آسیایی کاهشی شدند

اولین سرمایهگذاری مستقیم صندوق توسعه ملی در صنعت نفت

قیمت نفت افزایش یافت

کسری بودجه ترکیه ۲ برابر شد

روز سبز بورس تهران

عزم جدی سازمان بورس در حمایت از حقوق سهامداران در سال پیش رو

عرضه های متنوع در تالارهای بورس کالا

رشد ۱۵۸ درصدی مصوبات صدور ضمانتنامه صنایع در سال ۱۴۰۲

سقوط سکه به کانال ۴۳ میلیون تومانی

علاقه پالایشگاههای چینی برای نفت ایران بدون تغییر ماند

-

مالیات بر ارزش افزوده فشاری بر تولید کننده وارد نمیکند

کاهش ریسکهای سیستماتیک با محدودیت دامنه نوسان